여러분 안녕하세요 백굽니다.

저번 글에 연금저축펀드에 들어갈만한 국내 상장 미국 ETF 'SOL 미국 배당 다우존스'를 소개했는데요.

이번엔 'SOL 미국배당다우존스'의 미국 버전인 미국 ETF 'SCHD'에 대해 알아보겠습니다.

1. SCHD 란?

올해부터 금리 인상과 더불어 성장주에서 안정성이 높고 하락폭이 적은 가치주의 사이클로 넘어오고 있는 추세인데요. (저는 성장주, 가치주라는 단어를 좋아하지는 않습니다. 모호한 기분이 들어요. 가치가 있으면 성장하는데...) 암튼, 특히 여기서 가치주들 중 성장과 배당 두 마리 토끼를 동시에 잡은 종목들이 눈에 띄고 있습니다. 요것들을 깡그리 모아놓은 ETF를 만들자! 이게 SCHD 입니다.

- 티커 : SCHD (Schwab US Dividend Equity ETF)

- 운용사 : Charles Schwab (자산 규모 3~5위)

- 상장일 : 2011. 10. 20.

- 운용방식 : Passive ETF (Dow Jones US Dividend 100 Index 추종)

- 운용 수수료 : 0.06% (낮쥬?)

- 운용규모 : 410억 달러

- 배당률 : 3.4% (`22. 12월 기준)

- 배당주기 : 분기배당 (3, 6, 9, 12월)

2. 포트폴리오

보시면 각 섹터의 비중이 25%를 넘지 않고 개별종목은 4% 이하로 유지하며 안정적인 포트폴리오를 운영하고 있습니다.

섹터 비중에서는 금융과 전자가 1,2위를 차지하고 있네요. 금융(보수적) + 전자(진보적)가 혼합되었다! 느낌 오시죠?

종목 비중은 음.. 예전에는 코카콜라가 1위였는데 지금은 리밸런싱을 하며 제약회사가 비중 1,2위로 올라왔네요. 소비심리가 줄어들면서 음료, 통신과 같은 필수재마저도 조금 내려놓은 건가? 제약은 시장을 덜 타는 편이니까요. 참고로 3개월 간격으로 리밸런싱을 해서 4% 넘는 것들은 다음 분기 때 비중이 낮아질 겁니다.

SCHD의 종목 선정기준은 ① 시가총액 5억 달러 이상 ②부채 대비 현금 상황이 좋고 ③ ROE ④배당률 ⑤배당성장률 이 상승하는 종목을 100개 선정하여 시총 비율대로 투자합니다.

(* 리츠 섹터는 포트폴리오 구성에서 제외합니다. 아무래도 부동산이 경기 변화에 민감하기 때문이겠죠?)

3. 퍼포먼스

11년 상장 이후 SCHD의 주가입니다. 25에서 75달러로 약 2배 정도 올랐네요. 하지만 이것보다 더 중요한 게 있죠. 왜 이걸 사야 하는가~

S&P 500을 추종하는 ETF SPY와 퍼포먼스를 비교해 보았습니다. 상장 당시 각각 10000$ 투자로 배당금을 재투자했다고 가정했을 때 더 높은 수익을 보여주고 있네요. 8% 정도의 차이면 굉장히 유의미한 차이가 있다고 볼 수 있습니다. 배당이 높은데 수익도 더 높다? 기록만으로는 좋은 수치입니다. (* SPY 배당 : 1.25%)

특히, 이 차이가 22년 4분기부터 발생한 것이네요. SCHD가 빠른 회복세를 보여주고 있습니다.

SCHD가 얼마나 배당과 성장의 밸런스를 잘 유지해 왔는지 보여주는 것이기도 하지만, 시장이 위축된 만큼 사람들이 배당주에 더 많은 관심을 가지고 있다고도 생각할 수 있겠습니다.

몇 가지 자료를 더 올려보겠습니다.

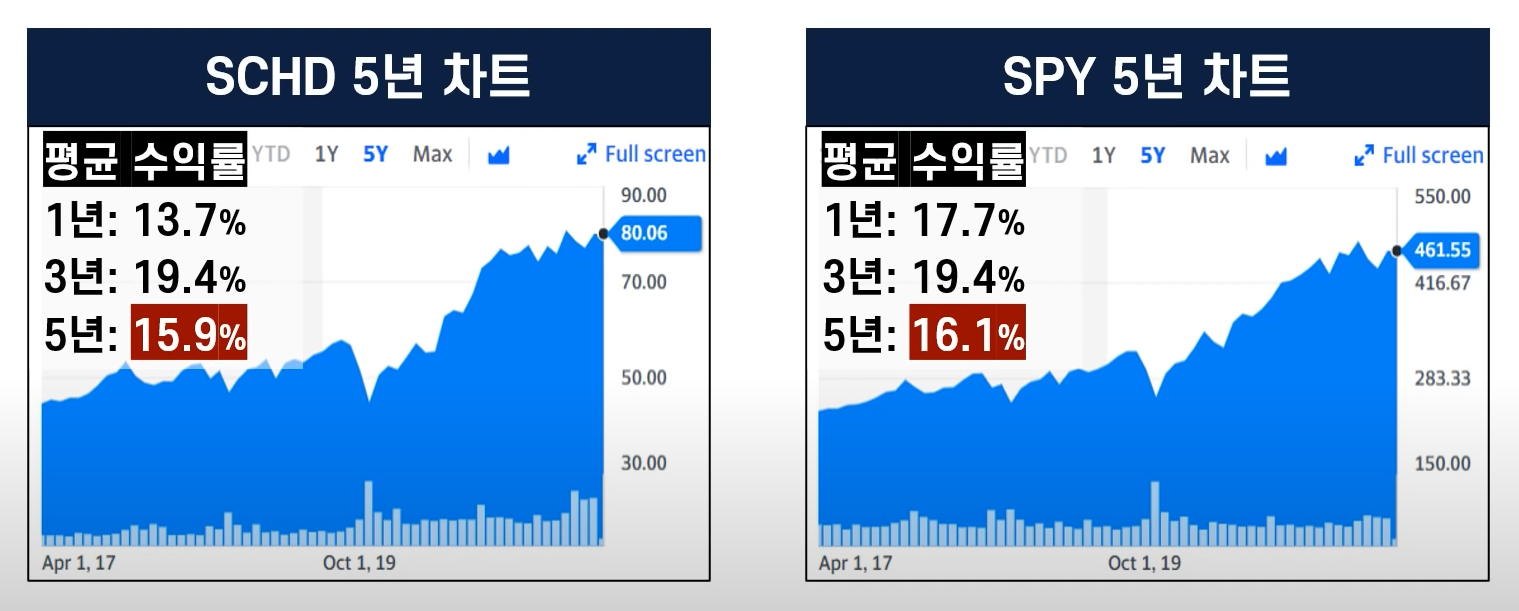

최근 5년 평균 수익률도 크게 차이 나지 않죠?

그 이유는 요겁니다. 지금까지 100개의 종목 중 대다수의 종목이 SPY와 겹쳐왔기 때문이죠. 절반이 넘는 종목이 겹치는데 더 좋은 성과를 보여주었다. 이게 SCHD가 더 매력적으로 보이는 이유겠죠?

배당 성장률 또한 좋습니다. 5년 평균 12.4%로 미국 대표 배당성장 ETF 5개 중 1위네요. (`22. 주당 배당금 2.56$)

기술주 비중이 낮아서 그런지 MDD도 -21%로 하락장에 강한 편이네요.

4. 단점, 백구의 생각

- 단점은 명확하죠. QQQ, SPYG 등 성장 ETF에 비해 성과가 낮습니다. 또한 의외인 건, 코로나19 때도 SCHD가 QQQ에 비해 하락 폭이 컸습니다. (SCHD -33% / QQQ -26%)

- 백구의 생각에, 한마디로 '배당도 잘 주는 안전한 우량주 모음집'입니다. 보수적으로 투자함에도 시장지수보다 더 좋은 성과를 내고 있고 덤으로 배당에도 한 다리 걸쳐서 욕심을 내고 있기 때문에 매력적입니다. 우리가 믿을 건 과거의 퍼포먼스밖에 없습니다.

패시브 ETF 만세!

요런 시장지수 펀드는 꾸준히 모아가는 맛이죠. 내년 시장의 상황이 굉장히 불확실한 만큼 가치 우량주의 우세를 예상한다면 투자하여 모아가는 것도 좋아 보입니다. 주가도 75$로 높지 않은 편이라 매매도 편리하고요.

배당이 낮은 대신 투자 기간이 긴 사회초년생은 성장 기댓값이 더 높은 SCHD, 은퇴를 앞둔 장년층은 JEPI와 같은 성장은 낮지만 현재 배당률이 높은 ETF에 투자하여 현금 흐름을 만드는 게 좋은 전략일 수 있습니다.

(다만 JEPI는 상장기간이 짧아 검증기간이 더 필요하다고 생각합니다. just 예시)

13% 월배당 ETF, JEPI에 대해서 알아보자

안녕하세요 백굽니다. 여러분 요새 너무 춥네요ㅠㅠ 따뜻하게 입고 코로나 조심하세용 저번 SCHD 포스팅에서 JEPI가 비교군이라고 살짝 언급을 드렸죠. 그래서 오늘은 JEPI에 대해서 알아보고 특징

blackgoo.tistory.com

길고 긴 글 읽어주셔서 감사합니다. 내일도 즐거운 하루 보내세요~

'재테크 > ETF' 카테고리의 다른 글

| Chat GPT가 가져온 AI의 미래! AI ETF는 어떨까 (0) | 2023.02.09 |

|---|---|

| 횡보장에선 뭘 사야할까? 커버드콜 전략 (2) (0) | 2022.12.26 |

| 횡보장에선 뭘 사야할까? 커버드콜 전략 (1) (0) | 2022.12.22 |

| 13% 월배당 ETF, JEPI에 대해서 알아보자 (4) | 2022.12.17 |

| 월 배당 국내 ETF 'SOL 미국배당 다우존스' 출시! (0) | 2022.12.10 |